スタッフブログ

新型コロナ対応策で期間延長に!「住宅ローン控除」「住宅資金贈与の非課税」2つの特例改正でマイホーム購入はどう変わる?

この度施行された2021年(令和3年)度の税制改正では、新型コロナウイルス感染症拡大による景気回復策が多く盛り込まれました。

その中から今回は、マイホーム購入に関連する「住宅ローン控除」「住宅資金贈与の非課税」特例の改正ポイントについてご紹介します。

「住宅ローン控除の特例措置」改正のポイント

住宅ローン控除は、住宅ローンの年末残高の1%(年末残高の上限:4000万円/新築の長期優良住宅・低炭素住宅は5000万円、個人売主の中古住宅は2000万円)を所得税や住民税から控除する仕組みです。

2019年10月の消費税増税に伴い、消費税率10%で購入した場合の控除期間が10年から13年に延長されました。

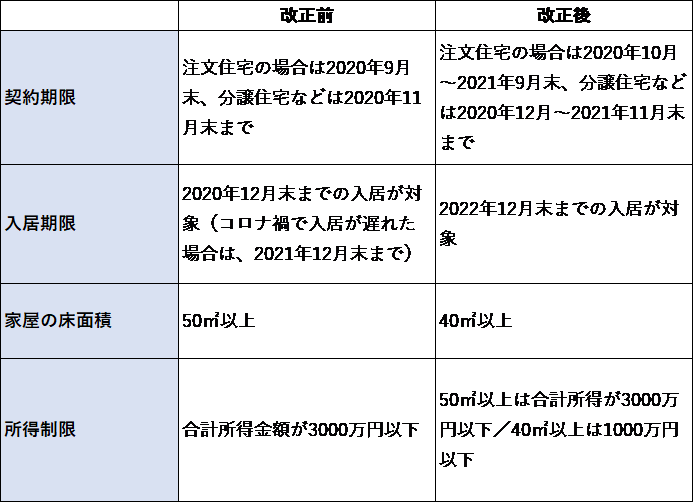

今回の改正では、主に以下の2点が変更となりました。

・控除期間が13年となっている対象者の入居期限が「2022年12月末まで」延長

・所得制限を設けた上で、家屋の床面積条件を「40 m2」に緩和

「住宅ローン控除の特例措置」を受けるための条件は?

この特例を受けるための主な条件は以下のとおりです。

(1)住宅ローン控除を受ける本人が居住する

親や子どものために建てた住宅、賃貸用住宅、別荘など、自身が居住しない場合は対象外となります。引き渡しから6カ月以内に本人が居住しなければならず、その真偽は住民票で確認されます。

(2)決められた期間内に契約・入居する

注文住宅の場合は2020年10月~2021年9月末、分譲住宅などは2020年12月~2021年11月末までの契約を締結し、入居時期は2022年12月末までが対象となります。

(3)住宅ローンの借入金の返済期間が10年以上

(4)床面積は原則50m2以上。所得1000万円以下の場合は40m2以上が対象

前述のとおり、合計所得金額が3000万円以下の場合、住宅の床面積は原則50m2ですが、合計所得金額が1000万円以下の人に限り、40m2以上50m2未満の住宅も対象となります。

ここでの留意点は2つあります。

1つ目は合計所得金額。これは、給与所得、事業所得などに、土地や建物、山林などを譲渡した場合の所得、公的年金等に係る所得、利子、配当、退職金に係る所得(非課税所得を除く)などすべての所得の合算のことを指します。

2つ目は、床面積。不動産登記上に記載された床面積を指しますので、あらかじめ登記簿で確認してください。

(5)増改築・リフォームの場合、「工事費が100万円以上」かつ「床面積の1/2以上が居住用」であること、その他の特例を受けていないこと

「住宅ローン控除の特例措置」は、増改築・リフォームの場合も対象になります。上記(1)~(4)のほか、

・増改築・リフォームの工事費が100万円以上かつ、床面積の1/2以上が居住用

であることが必須となります。

また、一定の期間内に「長期譲渡所得の課税特例」(自分が住んでいた家や土地を売ったときの税率を軽減する特例)などを受けていないことも条件に含まれます。

「住宅資金贈与等資金の非課税の特例」の改正のポイント

「住宅取得等資金の非課税の特例」は、父母や祖父母から資金提供を受けて住宅を新築・増改築した場合、贈与税が一定額まで非課税になる制度です。

2019年10月の消費税増税に合わせて3000万円まで拡大された非課税枠ですが、2020年4月には1500万円まで縮小され、さらに2021年以降は1200万円まで引き下げられる予定でした。

しかし今回、住宅ローン控除の特例に合わせて、主に2点が緩和されました。

・子どもや孫への住宅取得等資金の贈与にかかる贈与税について、上限1500万円の非課税枠を2021年12月31日まで延長

・住宅ローン控除の特例に合わせて、合計所得金額が1000万円以下の受贈者について、床面積40 m2以上で適用可能に

尚、非課税枠は贈与税の基礎控除である110万円との併用が可能なため、非課税額が1500万円となる住宅を購入する場合は、最大で年間1610万円まで贈与税がかかりません。

「住宅資金贈与等資金の非課税の特例」を受けるための条件は?

適用時期は2021年12月31日まで、床面積の緩和は、2021年1月1日以後の贈与となります。

その他、受けるための主な条件は以下のとおりです。

【受贈者】

・贈与者の直系卑属(子や孫)であること

・贈与を受けた年の1月1日時点で20歳以上であること

・合計所得金額が2000万円以下であること

・自己の配偶者、親族など一定の関係がある人から住宅用の家屋を取得したものではないこと

・贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をし、居住すること など

【建物】

・新築、増改築ともに家屋の床面積が50 m2以上240 m2以下で、その半分が居住用として利用されること。(受贈者の合計所得金額が1000万円以下の場合は40 m2以上)

・中古住宅の場合、築20年以内(耐火建築物は築25年以内)、もしくは一定の耐震基準を満たすこと

・日本国内の住宅用家屋であること など

―――――――――――――――――――――――――――――

今回の税改正によって、40 m2以上の物件が以前より多く市場に出回るようになると思われます。投資家の皆さんは今後の動向にぜひ注目してみてください。

当社では、不動産投資を中心とした総合的な資産運用・相続対策のサポートサービスをしております。ご質問やご相談などありましたらどうぞお気軽にお問い合わせください。

エヌアセットBerryのお問合せページはこちら

→「当社が考える不動産投資」はこちら

→お客様の声はこちら

2021年07月02日

- 不動産投資 (50)

- 関連制度・お役立ち情報 (91)

- 相続 (43)

- セミナーレポート (18)

- その他 (70)