スタッフブログ

宅地を相続する人、必読!「小規模宅地等の特例」の勘違いしやすいケース3選

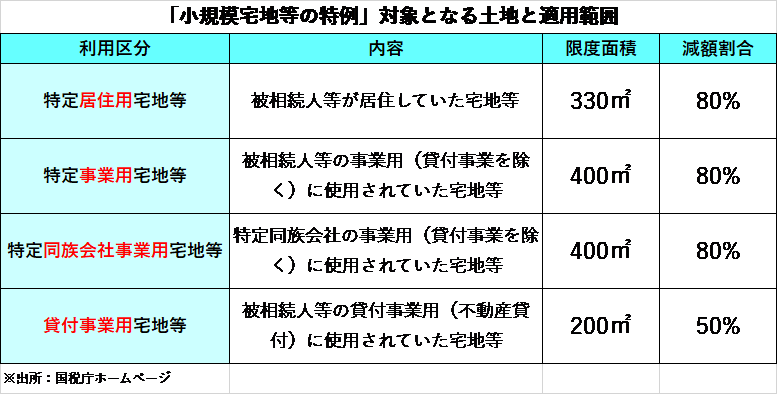

土地を相続するとき、節税対策として必ずチェックしておきたいのが「小規模宅地等の特例」。この制度は、土地を相続する際、一定要件を満たせば「土地の評価額」を50%または80%減額できる相続税法上の特例です。

ここ数年、適用要件が複雑化していることを踏まえて、今回は小規模宅地等の特例の概要に加え、適用に際して「勘違いしがち」なケースについてご紹介します。

「小規模宅地等の特例」とは?

小規模宅地等の特例の対象となる土地は①居住用②事業用③同族会社事業用④貸付事業用の4種類。それぞれに適用できる「限度面積」が設けられています。

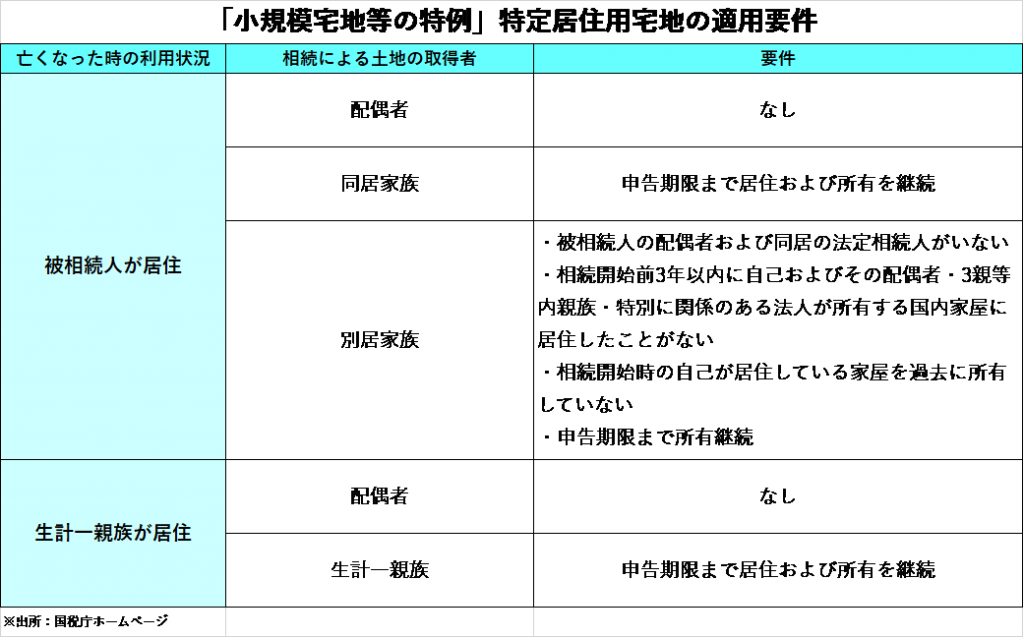

適用要件は利用区分によってそれぞれ異なります。

【ケース1】居住用の土地を複数相続したとき

例えば、亡くなられた方(被相続人)が平日は家族と共にマンション(A)で暮らし、週末は郊外の一軒家(B)で過ごしていた場合、両方の土地に対して小規模宅地等の特例の適用を受けることはできません。マンション(A)の敷地権の持分割合部分に対してのみ、適用されます。

尚、下の図の通り、この特例は常に生活費の仕送りをしている子や高齢の親、兄弟姉妹など、「被相続人と生計を一とする親族」が居住する被相続人所有の土地に対しても、要件を満たせば対象となります。この場合、限度面積の330㎡までであれば、居住用宅地と親族の居住用宅地の両方に適用されます。

【ケース2】別居家族が居住用の土地を相続したとき

(1)相続税の申告期限までの間に「貸し付け・取り壊し」をした

要件を満たす別居家族が土地を取得する場合、上の図のように相続税の申告期限まで所有継続すればよく、申告期限到来後の利用方法は自由。貸し付けたり、宅地上にある家屋を取り壊したり、売却をしても問題ありません。

(2)同居親族がいた

例えば、被相続人が兄弟姉妹など「法定相続人以外」の人と同居していても、要件を満たしていれば、別居していた長男が居住用の土地を相続する際、特例適用の対象となります。

【ケース3】被相続人が老人ホーム入居中に相続が開始されたとき

(1)老人ホーム入所により、空き家になっていた

相続開始直前に居住していなかった土地であっても、被相続人が

・要介護認定等を受けていた

・老人福祉法等が規定する特別養護老人ホーム等に入所していた

などの要件を満たす場合、配偶者や要件を満たす別居家族は、小規模宅地等の特例の対象となります。

(2)老人ホーム等の入所により、生計が別になった

例えば、被相続人が老人ホームに入所する前、同居し生計を一にしていた長男と、入所後に生計が別となった場合。引き続き長男が同じ家に居住していれば、その宅地を相続する際に特例の適用を受けることができます。

一方、老人ホームに入所した後に、被相続人が居住していた家に生計別の親族が住み始めた場合などは特例が受けられませんので、ご注意ください。

———————————————

適用要件が複雑化する小規模宅地等の特例。安易に判断せず、最新の情報を確認しながら、税理士など専門家と連携することをおすすめいたします。

当社では、不動産投資を中心とした総合的な資産運用・相続対策のサポートサービスをしております。ご質問やご相談などありましたらどうぞお気軽にお問い合わせください。

エヌアセットBerryのお問合せページはこちら

→「当社が考える不動産投資」はこちら

→お客様の声はこちら

2022年11月14日

- 不動産投資 (50)

- 関連制度・お役立ち情報 (91)

- 相続 (43)

- セミナーレポート (18)

- その他 (70)